日本政策金融公庫と制度融資において枠を作っておくことは大切です。

突然3,000万円を低金利&長期で借りたいと言っても、資金調達はそう簡単にはいきませんから。

最初は少額(100万円〜300万円)からでも、実績を作っておけば徐々に信用は上がり、比例するように融資額も増やしていけます。

同様に、クレジットカードの枠も一種の資金調達なわけですが、こちらの枠もいきなり大きくなるわけではありません。

日本政策金融公庫や制度融資同様、徐々に信用枠を育てておくことが大切なのです。

私自身も開業後、ちょっとずつ枠を育ててきております。

私はクレジットカードは4枚持っているのですが、以下がラインナップです。

- 限度額1100万円の事業用プラチナカードが1枚

- 限度額1000万円の事業用プラチナカードが1枚

- 限度額1000万円までの事業用ゴールドカードが1枚

- 限度額500万円までの個人用ゴールドカードが1枚

随分増えたものです。思えば、独立当初は上限40万円のクレジットカード1枚で、クレジット決済していたネット広告がしょっちゅう止まってました(笑)。

私はリボ払いは一切使いませんし、クレジットカードは最大60日程度の支払いスパンですから、超短期借入金と言えます。(返済1年以内の借入金を短期借入金と言います。)

超短期とはいえ、限度額3600万円の枠があり、いつでもその範囲内ならば即事業投資や経費支払いができる安心感と利便性は、事業経営上、重要なピースです。

これは日本政策金融公庫や制度融資からの枠にしても同様のことが言えるのですが、何も3,000万円の枠があるからといって、枠いっぱいまで使う必要はないのです。

クレジットカードも同様ですが、枠いっぱいを全力で一度に使ったら、それはそれで翌々月の返済(支払い)が大変です。

枠は最大限作っておいて、必要な範囲でうまく活用すればいいわけです。

「あったらあった分だけ使っちゃう」みたいな、小学生のようなことを言っていてはいけません。

与信枠はいきなりは作れませんし、偶然たまたまできるものでもありません。

意図的に時間をかけて作っておく必要があるものですから、使う使わないは別として、与信枠自体は戦略的に構築しておきたいものですね。

使う必要がないくらい事業経営が順調ならそれに越したことはないですし、いざ必要になる時があるならば、その際に超短期的に借りるなら問題ありません。

一時的なピンチなら切り抜けられますし、投資チャンスなら指を加えておめおめと機会を逃げすこともないでしょう。

公的融資はもちろん、ビジネスローンやカードローンだって、すぐに数百万、簡単に調達できると思ったら大間違いです。

普段から作っている与信枠が、いざという時に自らを助けるんですよ。

クレジットカード枠の実質金利を考えてみよう

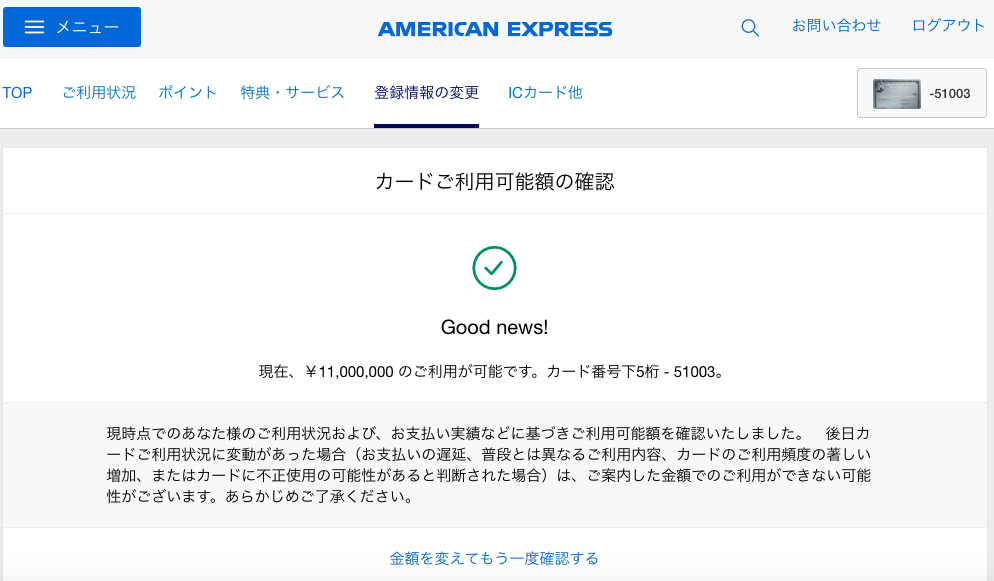

まず、こちらは私が持っているアメックスプラチナの利用限度額の確認画面です。

※クリックで拡大します。

1,100万円が利用できるわけですね。

一方の年会費が約14万円。

クレジットカードの年会費として考えたら高いのですが、仮に1,100万円の融資の利息が14万円だと考えたらどうでしょうか?

年利1.27%です。

クレジットカードの場合、加盟店の請求タイミングや引き落とし時期にもよりますが、スパンとしては2ヶ月といったところでしょう。

従って実質利率としては7.62%です。

公的融資に比べれば高いですが、リボ払いを使わなければ決して金利手数料は高すぎるわけではないのです。

また、クレジットカードの場合、支払いをすれば(引き落としされれば)、また限度額は元に戻ります。

融資的に言えば極度額のようなものです。

実行スピードが遅く、申請の度に手間隙がかかる融資と比べれば、利便性は高いですね。