「連帯保証人には絶対になるな!」

一度は両親から言われた言葉ではないでしょうか?

確かに連帯保証人になどならずに済むのなら、それに越したことはないと思います。(でもなかなか断れないこともありますよね・・・)

ご存知の通り、連帯保証人とは債務者(借入した人)と同じ立場になりますので、仮に400万円の融資を受けたAさんの連帯保証人になり、あなたが日本政策金融公庫からの融資を受けて開業しようと思った時に残債がまだ残っていたとしたら、確実にあなた自身の融資審査に影響します。

例えば、本来なら600万円程度借りられたはずなのに、300万円に減額されたり、或いは、Aさんの返済がもう少し進むまで融資はできませんと断られたり。

連帯保証人になったからと言って日本政策金融公庫からの融資を受けられないわけではありませんが、影響はあるということです。

特に、返済が無事に進んでいる、或いは延滞無く完済したのであれば問題ありませんが、借入人の支払が滞り、連帯保証人たるあなたに請求が来たにもかかわらず、返済が遅れたり、滞ったりした場合、融資はおりません。

まずは残債の精算が先であり、仮に残債を完済したとしても、返済の遅れが履歴として日本政策金融公庫内のデータに残ってしまうので、マイナス評価は否めません。

事業者や起業予定者が連帯保証人になる場合には、くれぐれも将来のことを考えた上で、連帯保証人になる決断をするようにして下さい。

また、見落とされがちなんですが、連帯保証人という立場は相続されます。

あなたが連帯保証人として全額を弁済すれば良いですが、もし弁済しないうちに死亡してしまった場合、奥さんや子ども等、相続人が弁済義務を負うことになるわけですね。

あなたはもしかしたら、義理人情で仕方なく連帯保証人になったのかもしれませんが、奥さんや子どもからすれば、何の関係もない顔も見たことない他人の借金をその後何年も返すことになるのです。

相続放棄という方法もありますが、その場合全財産の相続を放棄することになるので、家や預貯金などのプラスの財産一切も相続できないのです。

融資の現場では、連帯保証人をお願いされることも、お願いすることもあるかもしれません。しかし、その背後には、その家族の生活や人生もまたあるのだという自覚が必要です。

かく言う私は連帯保証人になってしまっていた事実

アドバイスのように連帯保証人になるな!、と言いつつも私自身は、連帯保証人になってしまった過去があります。

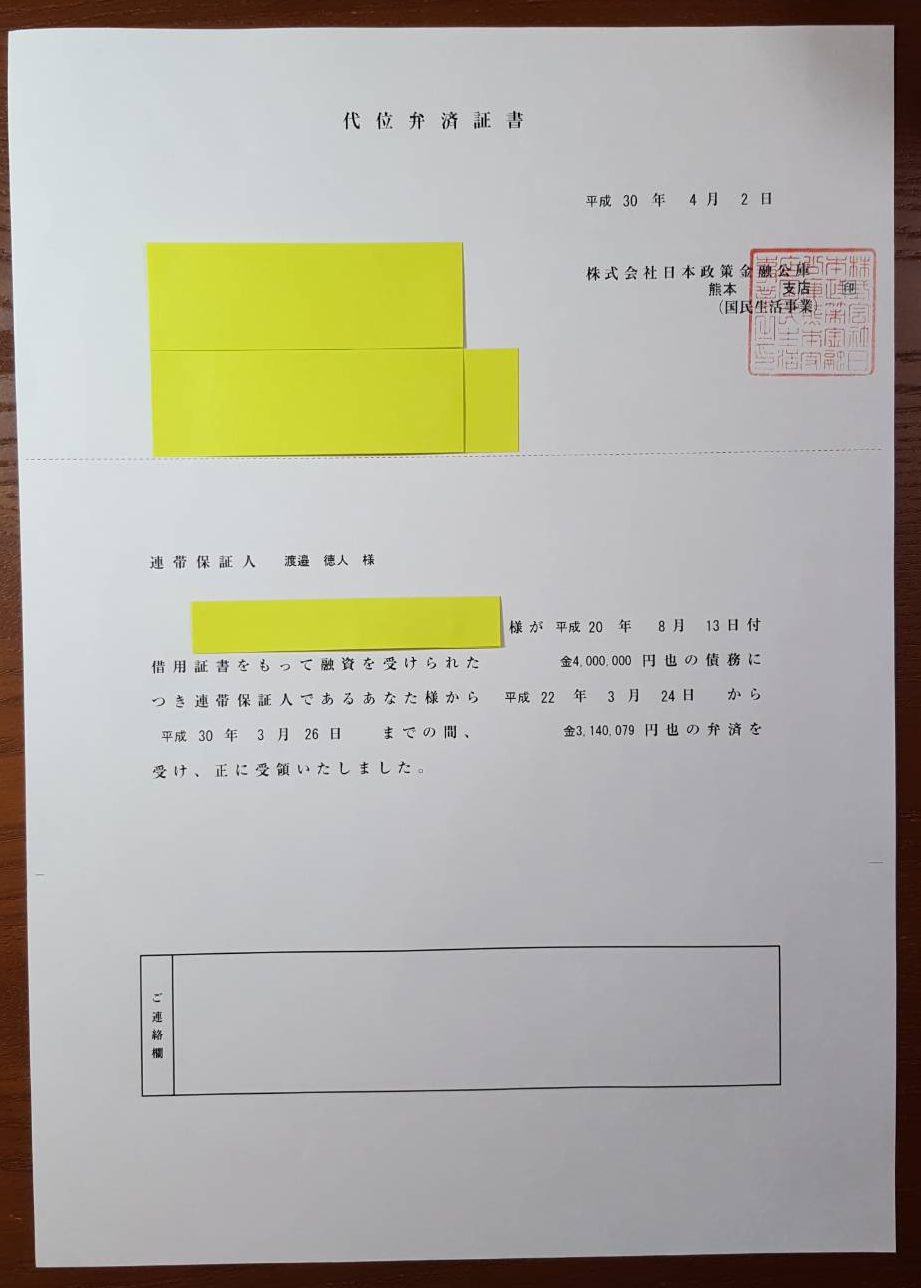

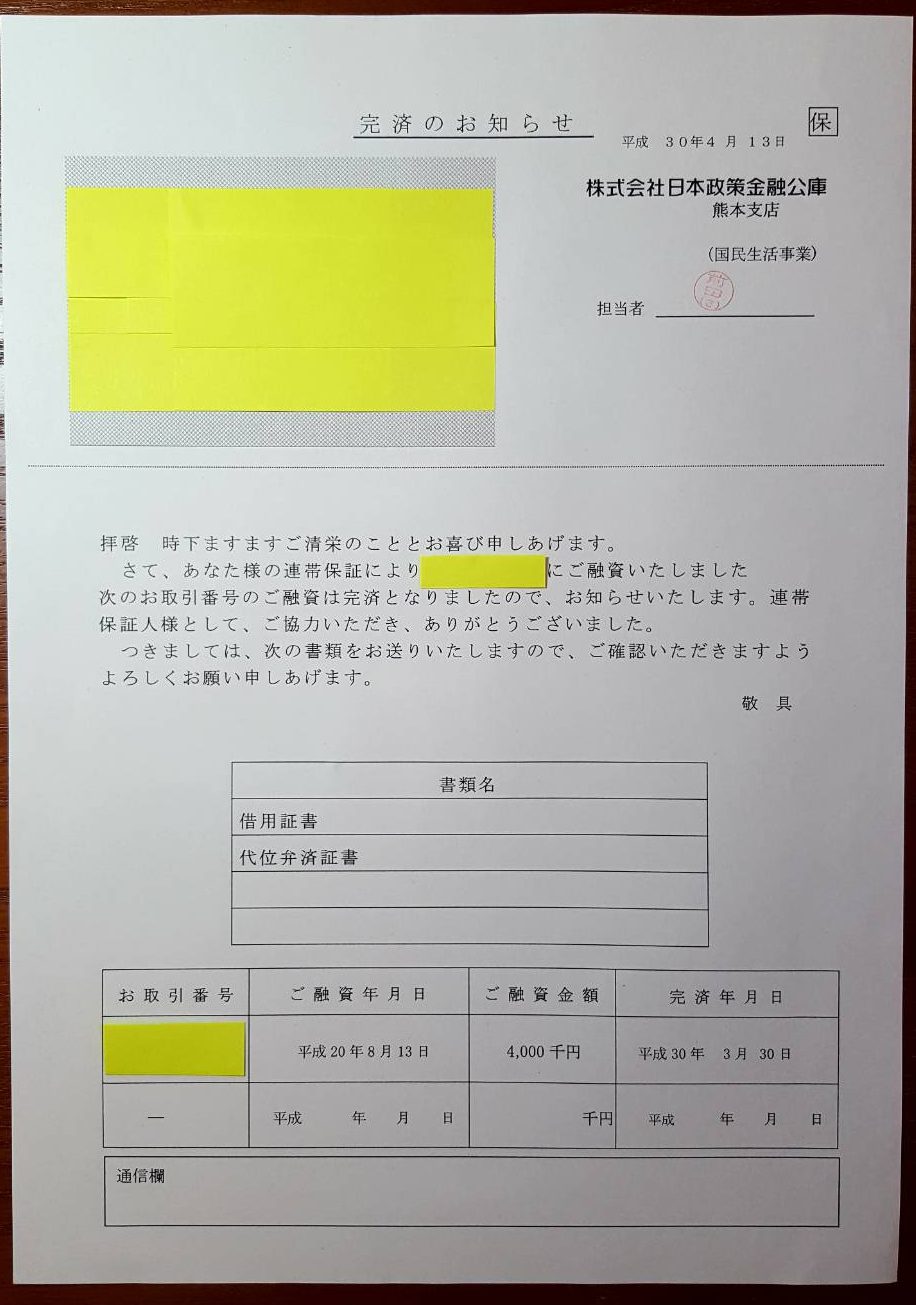

連帯保証人として完済すると以下の書類と共に、債務者の印鑑証明書と契約書原本が「連帯保証人(この場合、私)」に送られてきます。

連帯保証人に請求が来た場合、どうすることもできないのか?

結論から言えば、返済義務に関してはどうすることもできません。連帯保証人は、お金を借りた本人と同一なわけですから。

ただ、公庫の担当者としても、直接的な自分の責任ではないのに多額の債務が突然降りかかることに対する同情心は全くないわけではありません。

また、いくら払え払えと言ったところでない袖は振れませんし、先方も無理な返済を迫って連帯保証人が返済できなくなってもまた困るわけです。

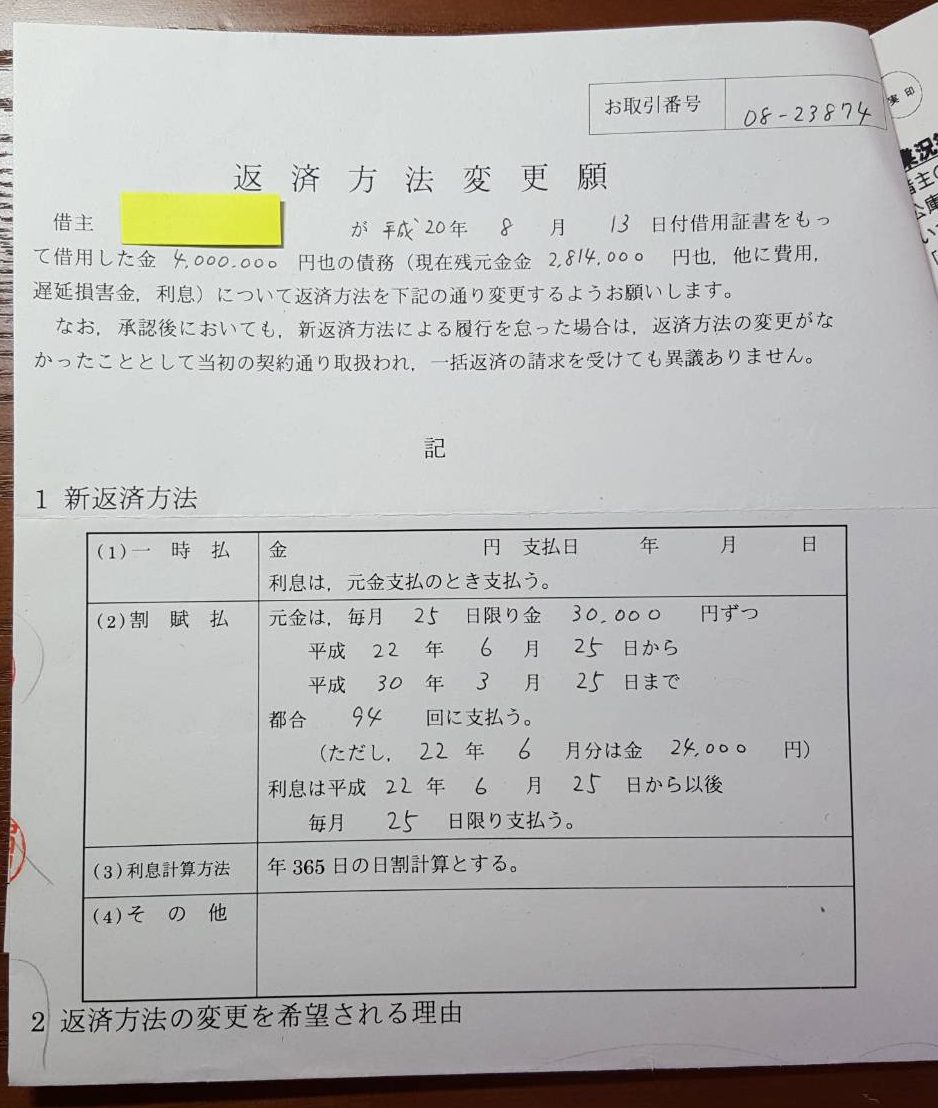

従って、交渉次第になりますが、返済に関する条件変更はできます。

↓ ↓ ↓

本債務者は月々67,000円の60回払いでしたが、連帯保証人である私は月々3万円の94回払いに変更してもらえました。(微々たる額ではありますが、その分金利も払いました。)

実際に日本政策金融公庫は交渉次第でかなり柔軟にリスケジュールにも応じてくれます。大切なのは交渉のタイミングと姿勢です。

直面する問題から逃げようとする人には相手も強硬に出てきますが、問題を解決しようと前向きに真摯な姿勢を示せば、先方だって鬼ではないのです。

きちんと話し合いをすることの重要性を忘れないでください。

そもそも連帯保証人になってしまった理由

- 世話になっている知人で断りづらかった

- 400万円と少額だったので、まあいいかと思ってしまった

まあ極めて普通の方と同じような「断りにくい」「安易に決断」が大きな理由です。

一言で言えば「甘い」ということです。

書類を見返してみると、平成22年から毎月3万円返済していたようですね。94回に分けて。金利も8年くらい払ってきたのか。まあ金利はしれているので別に良いとして、長きに渡り支払ったことで、もう連帯保証人になることはないでしょう。一括でポイと返済していたら、喉元過ぎれば・・・・となったかもしれません。

とにかく、2018年3月の支払いをもって、連帯保証債務が終わりましたので、これから求償権請求の手続きに移っていこうと思っています。

商行為の保証委託は5年の消滅時効になりますので、私の場合は平成2023年2月中までには求償権を行使し、最低でも時効の中断をしなければいけないわけです。